Quels sont les impôts à payer pour un propriétaire d’un appartement ou d’une maison en Suisse ?

Vous désirez en savoir plus sur l’imposition d’un bien immobilier en Suisse ?

Quels sont les différents impôts à payer sur un appartement ou une maison en Suisse ?

Découvrez dès maintenant tout sur les différents impôts en Suisse : Impôt sur le gain immobilier, impôt sur la fortune immobilière, impôt sur la valeur locative, Impôt foncier et l’impôt sur les droits de mutation.

Le 1er impôt immobilier : L’impôt sur les gains immobiliers en Suisse

L’impôt sur le gain immobilier est un impôt qui doit être payé à l’administration fiscale du canton concerné obligatoirement à la suite d’une vente immobilière.

Cet impôt sur le gain immobilier est calculé en fonction de la durée de détention d’un bien immobilier. En fonction de nombre d’année de détention, un taux (pourcentage) d’imposition est appliqué.

Ce taux d’imposition est différent dans chaque canton et s’applique selon le barème fiscal d’imposition du canton dans lequel le bien immobilier est situé.

A savoir également que dans le cas où aucune plus-value immobilière n’a été réalisée par un propriétaire durant la durée de détention de son bien immobilier, aucun impôt ne doit être payé à l’administration fiscale du canton concerné.

Réduction d’impôt sur les gains immobiliers :

Dans le cas où vous utilisez les bénéfices réalisés lors de la vente de votre bien immobilier pour acheter un nouvel objet immobilier, le paiement de l’impôt sera différé (du moins jusqu’à concurrence d’une certaine somme). La déduction dépendra de la part du bénéfice que vous consacrerez à l’achat du nouveau bien immobilier.

Comment se calcule l’impôt sur le gain immobilier en Suisse ?

L’impôt sur le gain immobilier peut se calculer facilement grâce à l’utilisation d’une formule mathématique.

Pour connaître le montant de l’impôt sur la plus-value immobilière pratiquée dans un canton en Suisse, il suffit d’appliquer la formule suivante :

(Prix de vente – Prix d’achat) x Taux d’imposition du canton concerné / 100 = Montant de l’impôt sur la plus-value immobilière à payer auprès de l’administration fiscale concernée

Comment calculer l’impôt sur le gain immobilier ?

Pour calculer l’impôt sur le gain immobilier en Suisse, prenons l’exemple de Madame Jan qui possède un bien immobilier acheté en 2005 au prix de CHF 1’200’000.- à Genève.

Madame Jan a vendu son bien immobilier en 2021 au prix de CHF 2’050’000.-.

La cliente a réalisé donc un gain immobilier de CHF 850’000.- avec une durée de détention de 16 ans.

Le taux d’imposition applicable à Genève est de 10%.

Voici le calcul précis à effectuer :

CHF 2’050’000 – CHF 1’200’000 = CHF 850’000.-

CHF 850’000.- x 10 / 100 = CHF 85’000.-

Madame devra donc payer auprès de l’administration fiscale du canton de Genève la somme de CHF 85’000.- sur le gain immobilier pour son bien détenu entre 2005 et 2021.

Quel est le taux (barème) d’imposition sur les gains immobiliers à Genève ?

L’administration fiscale genevoise a un système fiscal qui impose les propriétaires lorsqu’ils ont réalisé un gain immobilier à la suite de la vente de leur bien immobilier.

Pour cela, un barème précis existe et détaille le taux (pourcentage) à appliquer pour payer le montant sur la plus-value immobilière à Genève.

Ce barème d’imposition est dégressif en fonction du nombre d’année de détention d’un logement.

Dans le canton de Genève, l’imposition est même de 0% au-delà de 25 ans de détention. Cela n’est pas le cas dans le canton de Vaud ou le canton de Fribourg à titre d’exemple.

Voici le barème de l’imposition sur les gains immobiliers dans le canton de Genève :

Imposition à un taux de 50% avec une durée de détention inférieure à 2 ans.

Imposition à un taux de 40% avec une durée de détention inférieure entre 2 et 4 ans.

Imposition à un taux de 30% avec une durée de détention inférieure entre 4 et 6 ans.

Imposition à un taux de 20% avec une durée de détention inférieure entre 6 et 8 ans.

Imposition à un taux de 15% avec une durée de détention inférieure entre 8 et 10 ans.

Imposition à un taux de 10% avec une durée de détention inférieure entre 10 et 25 ans.

Imposition à un taux de 2% avec une durée de détention inférieure supérieure à 25 ans.

Nouveauté 2024 :

Suite à la votation du 18 juin 2023 dans le canton de Genève, le taux d’imposition pour la vente d’un bien immobilier détenu depuis plus de 25 ans passe à 2% (au lieu de 0% auparavant).

Genève était l’unique canton en Suisse romande avant le 1er janvier 2024 à ne pas imposer un propriétaire sur les gains immobiliers lors d’une vente immobilière. Désormais, le taux de 2% sera appliqué dès le 1er janvier 2024.

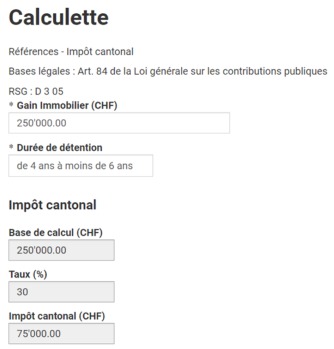

Illustration en image ci-dessous :

Exemple de calcul de l’impôt sur le gain immobilier à Genève

Exemple de calcul :

Prix de vente du bien immobilier : CHF 1’450’000.-

Gain immobilier réalisé dans le canton de Genève : CHF 250’000.-

Durée de détention du bien immobilier : 5 ans

Taux d’imposition appliqué sur le gain immobilier : 30%

Calcul de l’imposition sur le gain immobilier à Genève :

Taux de 30% appliqué sur le gain total réalisé de CHF 250’000.- après 5 ans = Imposition sur le gain immobilier de CHF 75’000.- par l’administration fiscale genevoise.

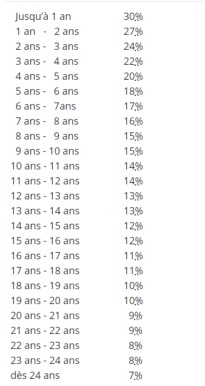

Quel est le taux (barème) d’imposition sur les gains immobiliers dans le canton de Vaud ?

L’administration fiscale dans le canton de Vaud a un système fiscal qui impose également les propriétaires lorsqu’ils ont réalisé un gain immobilier à la suite de la vente de leur bien immobilier.

Pour cela, un barème précis existe et détaille le taux (pourcentage) à appliquer pour payer le montant du sur la plus-value immobilière dans le canton de Vaud.

Ce barème d’imposition est également dégressif et plus linéaire à titre d’exemple que celui du canton de Genève. Cependant, le taux d’imposition plancher est de 7% après 24 ans de détention.

Voici le barème de l’imposition sur les gains immobiliers dans le canton de Vaud :

– Durée de détention jusqu’à 1 an : Taux de d’imposition de 30%

– Durée de détention de 1 à 2 ans : Taux de d’imposition de 27%

– Durée de détention de 2 à 3 ans : Taux de d’imposition de 24%

– Durée de détention de 3 à 4 ans : Taux de d’imposition de 22%

– Durée de détention de 4 à 5 ans : Taux de d’imposition de 20%

– Durée de détention de 6 à 7 ans : Taux de d’imposition de 17%

– Durée de détention de 7 à 8 ans : Taux de d’imposition de 16%

– Durée de détention de 8 à 9 ans : Taux de d’imposition de 15%

– Durée de détention de 9 à 10 ans : Taux de d’imposition de 15%

– Durée de détention de 10 à 11 ans : Taux de d’imposition de 14%

– Durée de détention de 11 à 12 ans : Taux de d’imposition de 14%

– Durée de détention de 12 à 13 ans : Taux de d’imposition de 13%

– Durée de détention de 13 à 14 ans : Taux de d’imposition de 13%

– Durée de détention de 14 à 15 ans : Taux de d’imposition de 12%

– Durée de détention de 15 à 16 ans : Taux de d’imposition de 12%

– Durée de détention de 16 à 17 ans : Taux de d’imposition de 11%

– Durée de détention de 17 à 18 ans : Taux de d’imposition de 11%

– Durée de détention de 18 à 19 ans : Taux de d’imposition de 10%

– Durée de détention de 19 à 20 ans : Taux de d’imposition de 10%

– Durée de détention de 20 à 21 ans : Taux de d’imposition de 9%

– Durée de détention de 21 à 22 ans : Taux de d’imposition de 9%

– Durée de détention de 22 à 23 ans : Taux de d’imposition de 8%

– Durée de détention de 23 à 24 ans : Taux de d’imposition de 8%

– Durée de détention dès 24 ans : Taux de d’imposition de 7%

Exemple de calcul de l’impôt sur le gain immobilier dans le canton de Vaud

Exemple de calcul :

Prix de vente du bien immobilier : CHF 950’000.-

Gain immobilier réalisé dans le canton de Vaud : CHF 100’000.-

Durée de détention du bien immobilier : 9 ans

Taux d’imposition appliqué sur le gain immobilier : 15%

Calcul de l’imposition sur le gain immobilier dans le canton de Vaud :

Taux de 15% appliqué sur le gain total réalisé de CHF 100’000.- après 9 ans de détention = Imposition sur le gain immobilier de CHF 15’000.- par l’administration fiscale du canton de Vaud.

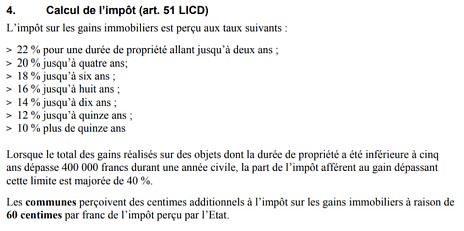

Quel est le taux (barème) d’imposition sur les gains immobiliers à Fribourg ?

L’administration fiscale dans le canton de Fribourg a un système fiscal qui impose également les propriétaires lorsqu’ils ont réalisé un gain immobilier à la suite de la vente de leur bien immobilier.

Pour cela, un barème précis existe et détaille le taux (pourcentage) à appliquer pour payer le montant du sur la plus-value immobilière dans le canton de Fribourg.

Ce barème d’imposition est nettement moins onéreux pour les propriétaires qui détiennent un bien immobilier pendant une courte période. Cependant, le taux (pourcentage) plancher d’impôt à payer à partir de 15 ans de détention est de 10%.

Voici le barème de l’imposition sur les gains immobiliers dans le canton de Fribourg :

– Durée de détention jusqu’à 2 ans : Taux de d’imposition de 22%

– Durée de détention jusqu’à 4 ans : Taux de d’imposition de 20%

– Durée de détention jusqu’à 6 ans : Taux de d’imposition de 18%

– Durée de détention jusqu’à 8 ans : Taux de d’imposition de 16%

– Durée de détention jusqu’à 10 ans : Taux de d’imposition de 14%

– Durée de détention jusqu’à 15 ans : Taux de d’imposition de 12%

– Durée de détention au-delà de 15 ans : Taux de d’imposition de 10%

Exemple de calcul de l’impôt sur le gain immobilier dans le canton de Fribourg

Exemple de calcul :

Prix de vente du bien immobilier : CHF 850’000.-

Gain immobilier réalisé dans le canton de Fribourg : CHF 150’000.-

Durée de détention du bien immobilier : 12 ans

Taux d’imposition appliqué sur le gain immobilier : 10%

Calcul de l’imposition sur le gain immobilier dans le canton de de Fribourg :

Taux de 10% appliqué sur le gain total réalisé de CHF 150’000.- après 12 ans de détention = Imposition sur le gain immobilier de CHF 15’000.- par l’administration fiscale du canton de Fribourg.

Peut-on être exonéré de l’impôt sur les gains immobiliers en Suisse ?

Comme mentionné auparavant, l’impôt sur les gains immobiliers est obligatoire et doit être payé à l’administration fiscale concernée dès qu’un gain immobilier est réalisé.

Jusqu’au 31 décembre 2023, il était encore possible d’être exonéré de l’impôt sur les gains immobiliers dans le canton de Genève après une détention du bien supérieure à 25 ans. Cependant, une nouvelle règle fiscale a été introduite, et il n’est désormais plus possible d’être exonéré de cet impôt dans le canton de Genève. En effet, depuis le 1er janvier 2024, lorsqu’un propriétaire vend son bien après une détention de 25 ans, l’impôt sur les gains immobiliers est de 2%, au lieu de 0%. Le canton de Genève était encore le dernier canton en Suisse romande à offrir cette exonération fiscale après 25 ans de détention. Maintenant, cela n’est plus d’actualité et aucune exonération n’est désormais possible.

Il est cependant intéressant de savoir que des exonérations ou des réductions de la base imposable sont prévues par certains règlements cantonaux. Par exemple, le canton de Vaud accepte que certains frais puissent être déduits dans certains cas de figure.

Est-il possible de négocier avec l’administration fiscale pour payer moins d’impôt sur la plus-value immobilière en Suisse ?

L’impôt sur les gains immobiliers prélevé par l’administration fiscale dans chaque canton en Suisse après la vente d’un bien immobilier est une règle stricte qu’il n’est pas possible de négocier. Cependant, il est possible de diminuer cet impôt de manière assez simple.

Voici un exemple pour illustrer ce point :

Exemple :

Monsieur Robert est propriétaire d’une maison bien située (à l’abri des nuisances sonores et dans un quartier résidentiel prisé) dans le canton de Genève.

Il a acheté cette maison au prix de CHF 2’450’000.- il y a seulement 2 ans ½ (exactement 32 mois) et a réalisé une bonne opération au moment de l’achat.

Monsieur Robert a le projet de vendre son bien et il l’a donc fait estimer : Le prix de vente qu’il peut afficher 32 mois plus tard est de CHF 2’850’000.-. Cela signifie qu’il a réalisé un gain immobilier de CHF 400’000.- en moins de 3 ans.

Il sait également que le délai pour vendre son bien sera au maximum de 1 mois compte tenu des atouts de l’objet (et 15 jours de plus pour la signature de l’acte de vente chez le notaire).

Si Monsieur Robert démarre la vente au 32ème mois, il sait que la vente s’effectuera officiellement chez le notaire au plus tard le 34ème mois (moins de 3 ans de détention). Dans cette situation, le taux à appliquer sur le gain immobilier dans le canton de Genève est de 50%.

Si Monsieur Robert décide plutôt de démarrer la vente au 35ème mois, il sait que la vente s’effectuera après le 36ème mois (plus de 3 ans de détention). De ce fait, le taux applicable ne sera plus de 50%, mais de 40%. Soit une économie fiscale pour 3 mois d’attente supplémentaire de CHF 40’000.-.

Grâce à cette astuce fiscale et en étant attentif à la durée de détention (en attendant 3 mois supplémentaires pour vendre), Monsieur Robert paiera un impôt sur les gains immobiliers de CHF 160’000.- (impôt à payer de 40% sur CHF 400’000.- pour une durée de détention de +3 ans) à l’administration fiscale genevoise au lieu de CHF 200’000.- s’il n’avait pas attendu ce délai supplémentaire.

Quels sont les astuces fiscales pour payer moins d’impôt sur la plus-value immobilière en Suisse ?

Vous l’avez compris, il n’est pas possible d’être exonéré de l’impôt sur le gain immobilier en Suisse, ni de la négocier. Cependant, des astuces existent pour économiser des impôts sur le gain immobilier.

Voici une liste de plusieurs astuces :

1ère astuce : Soyez attentif à la durée de détention de votre bien au moment de vendre

Comme vous le savez, tous les cantons appliquent leur propre barème d’imposition sur les gains immobiliers en Suisse. Pour optimiser au mieux votre situation fiscale au moment de la vente de votre bien, il est essentiel de connaître ce barème et de savoir à partir de quel moment le taux applicable diminue d’une année à l’autre. En ayant connaissance de cet élément et en sachant en parallèle la durée de détention précise de votre bien, vous avez la possibilité de mettre en vente votre bien au meilleur moment sur le plan fiscal en Suisse.

2ème astuce : Utilisez les exonérations pour diminuer l’imposition sur les gains immobiliers

Dans plusieurs cantons, il est intéressant de savoir que des exonérations ou des réductions de la base imposable sont prévues par certains règlements cantonaux. Par exemple, le canton de Vaud accepte que certains frais puissent être déduits dans certains cas de figure.

Le 2ème impôt immobilier : L’impôt sur la fortune immobilière en Suisse

Définition :

L’impôt sur la fortune est une taxe annuelle appliquée à la valeur globale des biens d’une personne. En Suisse, cet impôt est progressif et varie en fonction de la valeur nette totale du patrimoine du contribuable.

Les taux d’imposition de l’impôt diffèrent non seulement d’un canton à l’autre, mais aussi selon le montant de la fortune. Ainsi, une fortune inférieure à un certain seuil pourrait être taxée à un taux plus bas, tandis qu’une fortune plus élevée serait soumise à un taux plus élevé. Les actifs concernés incluent les biens immobiliers, les comptes bancaires, les investissements, ainsi que certains biens personnels.

Comment se calcule l’impôt sur la fortune immobilière en Suisse ?

Pour vous expliquer de manière simple les grandes lignes du calcul de l’impôt sur la fortune immobilière en Suisse, voici ce qu’il est important de savoir dans le calcul à appliquer dans les grandes lignes :

Exemple de calcul simplifié :

Valeur fiscale du bien immobilier : CHF 1’230’000.-

Dette hypothécaire contractée auprès d’une banque : CHF 780’000.-

Taux d’imposition : Variable en fonction de chaque canton

Dans cette situation, il s’agit de déduire la dette hypothécaire de CHF 780’000.- de la valeur fiscale du bien immobilier de CHF 1’230’000.- pour obtenir la fortune immobilière totale de CHF 450’000.- qui sera prise en compte par l’administration fiscale suisse concernée.

L’impôt sur la fortune immobilière est calculé sur la valeur fiscale du bien immobilier qui dépend des méthodes de calcul établies par chaque canton.

Le taux d’imposition sur la fortune immobilière varie en fonction des cantons et est calculé en pour mille de la valeur du bien.

Le 3ème impôt immobilier : La valeur locative d’un bien immobilier en Suisse (dernières informations 2024)

La valeur locative correspond au loyer fictif qu’un propriétaire pourrait recevoir à la location de son bien et qui est donc imposable comme un revenu. En règle générale, la valeur locative représente au moins 60% de la valeur qui pourrait être obtenue si le bien était loué. Elle est fixée par les autorités cantonales.

De plus, les cantons peuvent décider eux-mêmes comment calculer la valeur locative. Le système actuel permet à la Confédération, aux cantons et aux commune d’obtenir des recettes fiscales plus élevées.

Les intérêts hypothécaires et les frais d’entretien sont déductibles des impôts comme compensation de l’impôt sur la valeur locative.

Important à savoir en 2021 concernant la valeur locative en Suisse :

Depuis les années 1990 en Suisse, de nombreuses initiatives et des appels à supprimer l’impôt sur la valeur locative s’enchaînent sans succès. En 2021, l’impôt sur la valeur locative sera prochainement abolie.

Comment se calcule l’impôt sur la valeur locative en Suisse ?

Exemple de calcul :

Valeur locative du bien immobilier : CHF 24’000.-

Intérêts hypothécaires annuels à payer : CHF 18’200.-

Frais d’entretien : CHF 1’500.-

Dans cette situation, il s’agit de déduire les intérêts hypothécaires annuels à payer de CHF 18’200 ainsi que les frais d’entretien de CHF 1’500.- à la valeur locative totale du bien immobilier de CHF 24’000.- pour obtenir un impôt sur le revenu supplémentaire final de CHF 4’300.-.

Dernières informations importantes à savoir en 2024 concernant la valeur locative en Suisse :

La valeur locative doit être supprimée. Il y a cependant désaccord pour savoir si la suppression doit également concerner les résidences secondaires et sur la déduction des intérêts débiteurs, ce qui retarde une modification de la loi.

Malgré un large soutien pour la réforme de l’imposition de la valeur locative, toutes les tentatives ont échoué jusqu’à présent. Deux points principaux sont débattus : la suppression de l’impôt sur les résidences secondaires, que les cantons touristiques refusent, et la déductibilité des intérêts débiteurs. Le Conseil des États propose une déduction jusqu’à 70% du rendement imposable de la fortune, tandis que le Conseil national a voté pour 40%.

En septembre 2024, le Conseil national a soutenu un changement complet du système et une méthode proportionnelle-restrictive pour la déduction des intérêts passifs, basée sur la part de la fortune immobilière.

Qui serait les gagnants de la suppression de la valeur locative en Suisse ?

Un changement de système bénéficierait surtout aux propriétaires ayant presque entièrement amorti leur hypothèque et peu de dépenses d’entretien, limitant ainsi leurs déductions. Les retraités en profiteraient particulièrement, car leurs revenus diminuent à la retraite tandis que la valeur locative imposable reste stable, augmentant ainsi leur charge fiscale relative. En revanche, les familles avec enfants et parents actifs bénéficieraient moins de cet allègement fiscal. L’ancienneté du bien immobilier joue également un rôle : les biens récents ont moins de déductions pour entretien, tandis que les biens plus anciens nécessitent des investissements plus importants, permettant des réductions fiscales significatives.

Qui serait les perdants de la suppression de la valeur locative en Suisse ?

Les acheteurs de biens anciens seraient désavantagés, car ils ne pourraient plus déduire fiscalement les dépenses de rénovation. Cela réduirait les incitations à entretenir les immeubles, selon les économistes et le secteur de la construction, et élargirait l’écart de prix entre les nouvelles constructions et les biens anciens.

Le 4ème impôt immobilier : L’impôt foncier en Suisse

Les propriétaires d’un bien immobilier ont l’obligation de payer un impôt foncier que l’on soit une personne physique ou une personne morale. Sont soumis à cet impôt toutes les personnes inscrites au registre foncier et doivent payer une taxe immobilière.

La valeur foncière est en général calculé sur la valeur totale du bien immobilier sans tenir compte des dettes dont il pourrait être grevé.

L’imposition du logement a lieu à l’endroit où il se situe, sans considération de l’endroit où est domicilié le propriétaire.

Plusieurs cantons ne prélèvent pas l’impôt foncier comme Zurich, Glaris, Zoug, Soleure, Bâles et d’autres encore.

Tandis que les autres pratiquent des systèmes d’imposition différents en fonction des cantons.

L’imposition sur les droits de mutation en Suisse

En tant que propriétaire d’un bien immobilier en Suisse, il arrive parfois que le propriétaire d’un bien immobilier change pour un nouveau propriétaire. Dans cette situation, il y a des droits de mutation à payer dans le cas d’un transfert de propriété.

La majorité des cantons perçoivent des droits de mutation sur l’achat d’un bien. Dans plusieurs cantons, ce sont les communes qui prélèvent cet impôt.

L’impôt est calculé sur le prix d’achat. Dans la plupart des cas, c’est l’acheteur qui s’acquitte des droits de mutation. Cependant, quelques cantons imposent également le vendeur.

Dans le canton de Schwyz, il n’y a aucun droit de mutation à payer. Les cantons d’Argovie, de Glaris, de Schaffouse, du Tessin, d’Uri, de Zoug et Zurich ne connaissent pas cet impôt. Par contre, il demandent malgré cela des émoluments de mutation ou de registre foncier.

Un impôt sur les gains immobiliers peut être perçu en sus des droits de mutation.

Illustration de l’imposition sur les droits de mutation à Genève

Découvrez un article détaillé sur les frais de notaire contenant des explications précises sur les droits de mutation à Genève en cliquant ici : https://www.estimation-bien-immobilier.ch/frais-de-notaire-achat-vente-immobilier-geneve

Quels sont les éléments principaux à retenir de cet article ?

Lorsqu’un profit est réalisé à partir de la vente d’un bien immobilier, l’impôt sur les gains immobiliers est appliqué. Plus le bien est détenu pour une courte période, plus l’impôt est élevé. Cependant, dans certaines circonstances, un report d’impôt peut être accordé lorsqu’un bien est vendu et qu’un autre est acheté dans un certain délai.

Le montant de l’impôt sur les gains immobiliers est déterminé par la durée de possession du bien. Dans la plupart des cantons, les taux d’imposition sont progressifs, ce qui signifie que plus le bénéfice réalisé lors de la vente est important et plus la période entre l’achat et la vente est courte, plus l’impôt sera élevé.

Le bénéfice est calculé en soustrayant le prix d’achat du prix de vente. Certains coûts, tels que les investissements générateurs de valeur ajoutée, les frais de courtage, les frais d’annonce, le droit de mutation, les frais de notaire ou l’indemnité de résiliation anticipée de l’hypothèque, peuvent être déduits du bénéfice.

À titre d’exemple, dans le canton de Genève, un bénéfice immobilier de 500’000 francs serait imposé à hauteur de 200’000 francs si le bien est détenu pendant 2 ans. Après 10 ans, l’impôt tombe à 50’000 francs et après 30 ans, il n’y a pas d’impôt à payer. Par conséquent, il peut être avantageux d’attendre avant de vendre si un gain important est prévu.

Dans la plupart des cantons, si le vendeur ne paie pas l’impôt, l’administration fiscale peut le réclamer au nouveau propriétaire. Il est donc important pour l’acheteur de s’assurer que le vendeur a payé l’impôt dû, ou de déduire ce montant du prix d’achat et de le payer directement à l’autorité fiscale.

Dans certaines situations, l’impôt sur les gains immobiliers n’est pas dû immédiatement, mais peut être reporté. Cela peut se produire lors d’un changement de propriétaire dans le cadre d’une succession, d’une donation, d’un avancement d’hoirie, d’un changement de mains au sein d’un couple marié, de séparation ou de divorce. Cependant, si le bien est vendu ultérieurement à un tiers, l’impôt sur les gains immobiliers devra être réglé a posteriori.

Si le propriétaire occupe lui-même le logement, l’impôt sur les gains immobiliers peut également être reporté si le produit de la vente est investi dans l’achat d’un nouveau logement en Suisse dans un délai raisonnable. La période maximale entre la vente de l’ancien bien et l’achat du nouveau varie entre deux à quatre ans selon le canton. Pour que l’impôt soit reporté, l’acquéreur doit généralement vendre son ancien bien dans un délai d’un ou deux ans.

Cependant, le report de l’impôt n’est accordé que pour la part du bénéfice qui est réinvestie dans le nouveau bien. Si le prix d’achat du nouveau bien est inférieur aux dépenses d’investissement de l’ancien bien, le bénéfice doit être imposé immédiatement dans son intégralité. C’est souvent le cas lorsqu’une maison est vendue pour acheter un appartement nettement moins cher.

Il est important de noter que le report de l’impôt n’est pas possible si le bien immobilier acheté doit servir de résidence secondaire ou de vacances, ou s’il est mis en location. Pour les immeubles collectifs partiellement loués, le report d’impôt n’est applicable que pour la part du bien occupée par le propriétaire lui-même.

En résumé, l’impôt sur les gains immobiliers en Suisse est un impôt progressif basé sur la durée de possession du bien et le bénéfice réalisé lors de sa vente. Il existe cependant des exceptions et des conditions spécifiques qui permettent un report de cet impôt dans certaines situations, comme lors du réinvestissement dans un nouveau bien immobilier. Il est donc essentiel de comprendre ces nuances et de consulter un conseiller fiscal ou juridique avant de vendre un bien immobilier en Suisse.

L’impôt sur la fortune immobilière en Suisse est progressif et varie selon la valeur nette du patrimoine et le canton. Il inclut les biens immobiliers, comptes bancaires, et investissements. Par exemple, pour un bien de CHF 1’230’000 avec une dette de CHF 780’000, la fortune imposable serait CHF 450’000.

La valeur locative, représentant un loyer fictif, est imposable comme revenu. En 2024, la suppression de cette valeur est débattue, avec des désaccords sur les résidences secondaires et la déduction des intérêts débiteurs. Les retraités et propriétaires avec peu de dépenses d’entretien bénéficieraient, tandis que les acheteurs de biens anciens seraient désavantagés.

Malgré un large soutien pour la réforme de l’imposition de la valeur locative, toutes les tentatives ont échoué jusqu’à présent. Deux points principaux sont débattus : la suppression de l’impôt sur les résidences secondaires, que les cantons touristiques refusent, et la déductibilité des intérêts débiteurs. Le Conseil des États propose une déduction jusqu’à 70% du rendement imposable de la fortune, tandis que le Conseil national a voté pour 40%. En septembre 2024, le Conseil national a soutenu un changement complet du système et une méthode proportionnelle-restrictive pour la déduction des intérêts passifs, basée sur la part de la fortune immobilière.

Un changement de système bénéficierait surtout aux propriétaires ayant presque entièrement amorti leur hypothèque et peu de dépenses d’entretien, limitant ainsi leurs déductions. Les retraités en profiteraient particulièrement, car leurs revenus diminuent à la retraite tandis que la valeur locative imposable reste stable, augmentant ainsi leur charge fiscale relative. En revanche, les familles avec enfants et parents actifs bénéficieraient moins de cet allègement fiscal. L’ancienneté du bien immobilier joue également un rôle : les biens récents ont moins de déductions pour entretien, tandis que les biens plus anciens nécessitent des investissements plus importants, permettant des réductions fiscales significatives.

Les acheteurs de biens anciens seraient désavantagés, car ils ne pourraient plus déduire fiscalement les dépenses de rénovation. Cela réduirait les incitations à entretenir les immeubles, selon les économistes et le secteur de la construction, et élargirait l’écart de prix entre les nouvelles constructions et les biens anciens.