Comment calculer le taux (montant) de l’impôt immobilier à payer à Genève, Vaud, Fribourg ou à Neuchâtel ?

Vous êtes propriétaire d’un appartement ou une maison et désirez connaître l’impôt à payer sur une vente immobilière en Suisse ?

Quels sont les impôts à payer lors de la vente d’un bien immobilier en Suisse ?

Découvrez dans cet article toutes les informations nécessaires sur l’imposition lors d’une vente immobilière en Suisse.

Qu’est-ce que l’impôt sur les gains immobiliers et combien doit-on payer en Suisse ?

L’impôt sur les gains immobiliers est une taxe fiscale qui est à payer au moment de la vente d’un bien immobilier en Suisse.

L’impôt sur la plus-value immobilière correspond à la différence entre le prix d’achat et le prix de vente .

Cette différence constitue le gain immobilier réalisé sur une période définie.

Voici un exemple :

Monsieur Martin a acheté en 2010 une maison individuelle située à Montreux pour un prix d’achat de CHF 2’000’000.-.

En 2020, il a décidé de vendre son bien immobilier et l’a vendu au prix de CHF 2’600’000.-.

Dans cet exemple, Monsieur Martin a réalisé un gain immobilier de CHF 600’000.- sur une durée de détention de 10 ans.

Comme il réside à Montreux, le taux d’imposition appliqué sera celui du canton de Vaud.

Comme le taux d’imposition dans le canton de Vaud est de 14% pour une durée de détention de 6 ans, l’impôt sur la plus-value immobilière à payer par Monsieur Bernard sera de CHF 84’000.- auprès de l’administration fiscale.

Pourquoi doit-on payer un impôt sur les gains immobiliers en Suisse ?

Lorsqu’une personne choisit de s’installer dans un canton en Suisse, elle doit respecter les lois et les règles fiscales en vigueur dans ce canton.

Si elle achète un bien immobilier en Suisse et décide de le vendre après quelques années, elle devra payer un impôt sur les gains immobiliers, calculé en fonction de la durée de détention du bien.

Il est indispensable de comprendre que les règles fiscales varient entre les 26 différents cantons suisses. Il est donc essentiel d’examiner la fiscalité du canton où vous résidez et possédez votre bien immobilier pour connaître le montant de l’impôt sur les gains immobiliers à payer lors de la vente.

Dans cet article sur l’impôt sur les gains immobiliers en Suisse, nous allons analyser les règles de l’impôt sur les gains immobiliers dans quatre cantons de Suisse romande : Genève, Vaud et Fribourg et Neuchâtel.

Le 1er impôt immobilier : L’impôt sur les gains immobiliers à Genève, Vaud et Fribourg

Lors de la vente d’un appartement ou d’une maison en Suisse, le propriétaire d’un bien immobilier doit s’acquitter d’un impôt sur le gain immobilier. Cet impôt est calculé sur la base de deux critères : La durée de détention du bien immobilier et la plus-value immobilière réalisée lors de cette période. En combinant les deux facteurs, il est facile de déterminer exactement l’impôt à payer sur le gain immobilier en Suisse.

Il est également important de savoir que l’impôt sur les gains immobilier est différent en fonction des cantons.

Par exemple, le canton de Genève a une imposition différente que celle du canton de Vaud ou du canton de Fribourg.

Nous allons vous expliquer en détail l’imposition sur les gains immobiliers sur les différents cantons cités ci-dessus.

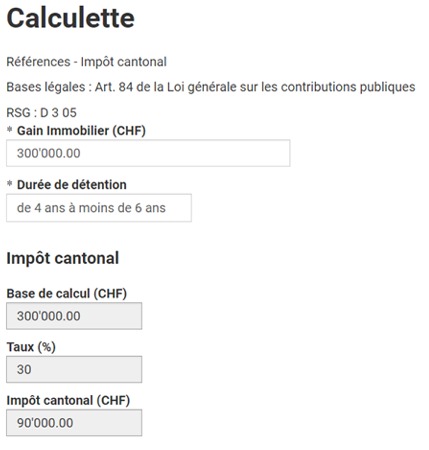

Quel est l’impôt immobilier à payer sur les gains immobiliers à Genève lors d’une vente immobilière ?

L’imposition sur les gains immobiliers dans le canton de Genève dépend de deux facteurs : La durée de détention du bien immobilier et de la plus-value immobilière durant cette période.

Le barème d’impôt sur les gains immobiliers à Genève est fixé de la façon suivante :

– Durée de détention inférieure à 2 ans : Taux de 50% d’imposition

– Durée de détention entre 2 et 4 ans : Taux de 40% d’imposition

– Durée de détention entre 4 et 6 ans : Taux de 30% d’imposition

– Durée de détention entre 6 et 8 ans : Taux de 20% d’imposition

– Durée de détention entre 8 et 10 ans : Taux de 15% d’imposition

– Durée de détention entre 10 et 25 ans : Taux de 10% d’imposition

– Durée de détention supérieure à 25 ans : Taux de 2% d’imposition

Nouveauté 2024 :

Suite à la votation du 18 juin 2023 dans le canton de Genève, le taux d’imposition pour la vente d’un bien immobilier détenu depuis plus de 25 ans passe à 2% (au lieu de 0% auparavant).

Genève était l’unique canton en Suisse romande avant le 1er janvier 2024 à ne pas imposer un propriétaire sur les gains immobiliers lors d’une vente immobilière. Désormais, le taux de 2% sera appliqué dès le 1er janvier 2024.

Exemple de calcul de l’impôt immobilier sur la plus-value immobilière dans le canton de Genève

Quel est l’impôt à payer sur les gains immobiliers dans le canton de Vaud lors d’une vente immobilière ?

L’imposition sur les gains immobiliers dans le canton de Vaud est différent que dans le canton de Genève lors d’une vente immobilière. Cependant, l’impôt se base également sur les deux mêmes critères : La durée de détention du bien immobilier et la plus-value immobilière durant cette période.

Le barème d’imposition sur les gains immobiliers est le suivant lors d’une vente immobilière dans le canton de Vaud :

– Durée de détention jusqu’à 1 an : Taux de d’imposition de 30%

– Durée de détention de 1 à 2 ans : Taux de d’imposition de 27%

– Durée de détention de 2 à 3 ans : Taux de d’imposition de 24%

– Durée de détention de 3 à 4 ans : Taux de d’imposition de 22%

– Durée de détention de 4 à 5 ans : Taux de d’imposition de 20%

– Durée de détention de 6 à 7 ans : Taux de d’imposition de 17%

– Durée de détention de 7 à 8 ans : Taux de d’imposition de 16%

– Durée de détention de 8 à 9 ans : Taux de d’imposition de 15%

– Durée de détention de 9 à 10 ans : Taux de d’imposition de 15%

– Durée de détention de 10 à 11 ans : Taux de d’imposition de 14%

– Durée de détention de 11 à 12 ans : Taux de d’imposition de 14%

– Durée de détention de 12 à 13 ans : Taux de d’imposition de 13%

– Durée de détention de 13 à 14 ans : Taux de d’imposition de 13%

– Durée de détention de 14 à 15 ans : Taux de d’imposition de 12%

– Durée de détention de 15 à 16 ans : Taux de d’imposition de 12%

– Durée de détention de 16 à 17 ans : Taux de d’imposition de 11%

– Durée de détention de 17 à 18 ans : Taux de d’imposition de 11%

– Durée de détention de 18 à 19 ans : Taux de d’imposition de 10%

– Durée de détention de 19 à 20 ans : Taux de d’imposition de 10%

– Durée de détention de 20 à 21 ans : Taux de d’imposition de 9%

– Durée de détention de 21 à 22 ans : Taux de d’imposition de 9%

– Durée de détention de 22 à 23 ans : Taux de d’imposition de 8%

– Durée de détention de 23 à 24 ans : Taux de d’imposition de 8%

– Durée de détention dès 24 ans : Taux de d’imposition de 7%

Exemple de calcul de l’impôt sur la plus-value immobilière dans le canton de Vaud

Un propriétaire qui a vendu son bien immobilier dans le canton de Vaud après 19 ans de détention et qui a réalisé lors de cette vente une plus-value de CHF 200’000.-, son imposition sur le gain immobilier au taux de 10% est de CHF 20’000.- auprès de l’administration fiscale vaudoise.

L’impôt sur les gains immobiliers dans le canton de Vaud est plus dégressif que dans le canton de Genève.

Cependant, il y a un impôt obligatoire à payer sur une vente immobilière même au-delà d’une durée de détention de 24 ans contrairement à Genève.

Quel est l’impôt à payer sur les gains immobiliers dans le canton de Fribourg lors d’une vente immobilière ?

L’impôt sur les gains immobiliers dans le Fribourg dépend également de deux critères principaux dans le calcul de l’imposition : La durée de détention du bien immobilier et de la plus-value immobilière durant cette période.

Le barème d’imposition sur les gains immobiliers à Fribourg est le suivant lors d’une vente immobilière :

– Durée de détention jusqu’à 2 ans : Taux de d’imposition de 22%

– Durée de détention jusqu’à 4 ans : Taux de d’imposition de 20%

– Durée de détention jusqu’à 6 ans : Taux de d’imposition de 18%

– Durée de détention jusqu’à 8 ans : Taux de d’imposition de 16%

– Durée de détention jusqu’à 10 ans : Taux de d’imposition de 14%

– Durée de détention jusqu’à 15 ans : Taux de d’imposition de 12%

– Durée de détention au-delà de 15 ans : Taux de d’imposition de 10%

Exemple de calcul de l’impôt sur la plus-value immobilière dans le canton de Fribourg

Un propriétaire qui a réalisé une vente immobilière avec une plus-value de CHF 100’000.- après 18 ans de détention, l’impôt sur les gains immobiliers au taux de 10% s’élève à CHF 10’000.- en faveur de l’administration fiscale fribourgeoise.

Lorsque le total des gains réalisés sur des objets dont la durée de propriété a été inférieure à cinq and dépasse CHF 400’000.- durant une année civile, la part de l’impôt afférent au gain dépassant cette limite est majorée de 40%.

Les communes perçoivent des centimes additionnels à l’impôt sur les gains immobiliers à raison de 60 centimes par franc de l’impôt perçu par l’Etat.

Quel est l’impôt à payer sur les gains immobiliers lors d’une vente immobilière dans le canton de Neuchâtel ?

L’imposition sur les gains immobiliers dans le canton de Neuchâtel est encore différente de celle du canton de Genève, du canton de Vaud et du canton de Fribourg lors d’une vente immobilière.

L’impôt sur les gains immobiliers dans le canton de Neuchâtel se base sur deux critères :

– Le gain immobilier réalisé

– La durée de détention d’un bien immobilier

A cela, il est important de savoir que 3 facteurs permettent de calculer le taux de l’impôt sur les gains immobiliers dans le canton de Neuchâtel :

– Impôt de base

– Majoration de l’impôt de base (supplément à payer) si le bien immobilier a été détenu 4 ans ou moins.

– Réduction de l’impôt de base si le bien immobilier a été détenu à partir de 5 ans ou plus.

Bon à savoir :

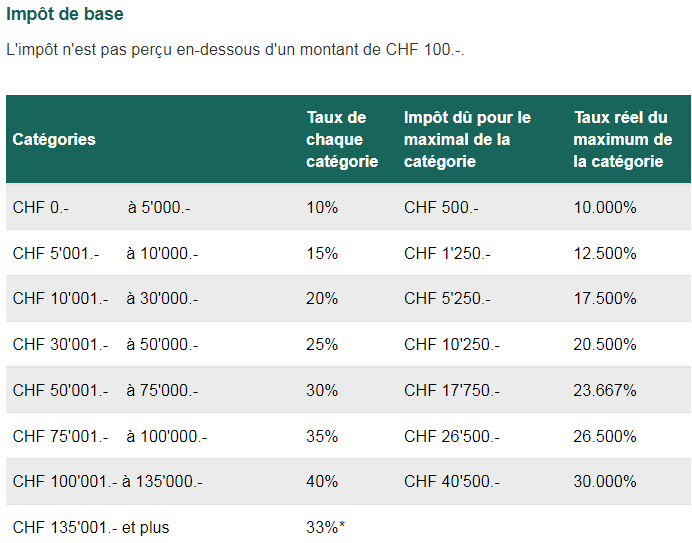

Dans un premier temps, un impôt de base (taux) est tout d’abord appliqué en fonction des gains immobiliers réalisés à la suite d’une vente immobilière.

Dans un second temps, une majoration ou une réduction de l’impôt de base est appliquée à ce taux en fonction de la durée de détention du bien immobilier.

A savoir sur l’impôt de base l’impôt de base :

Le taux applicable pour l’impôt de base dès CHF 0.- jusqu’à CHF 5’000.- débute à 10%. Il peut atteindre 40% sur les gains immobiliers supérieurs à CHF 135’000.- (voir tableau ci-dessous).

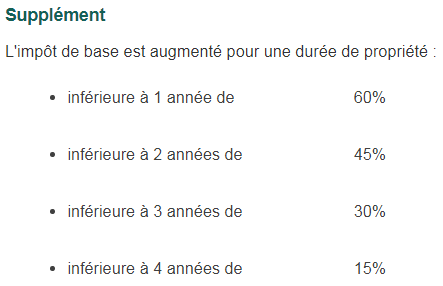

A savoir sur la majoration et la réduction de l’impôt de base :

Pour une durée de détention égale ou inférieure à 4 ans, l’impôt de base est majoré de la manière suivante :

– Durée de détention inférieure à 1 an : Majoration de 60%

– Durée de détention inférieure de 2 ans : Majoration de 45%

– Durée de détention inférieure de 3 ans : Majoration de 30%

– Durée de détention inférieure de 2 ans : Majoration de 15%

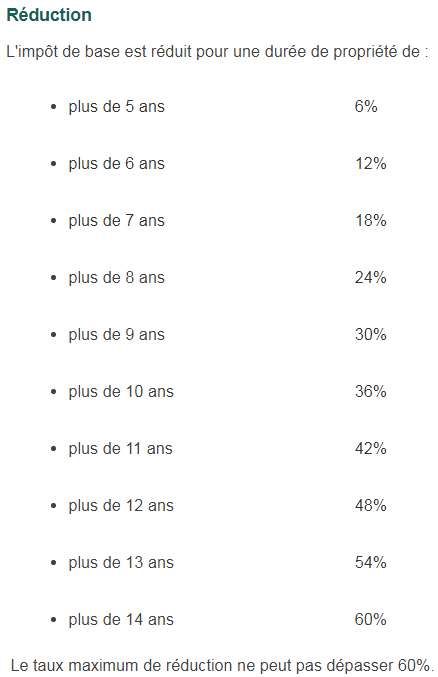

A partir de la 5ème année de détention, l’impôt de base est réduit de 6% par an. Cette réduction peut atteindre jusqu’à 60% au-delà d’une durée de détention supérieure à 14 ans.

Voici le barème d’imposition pour les taux appliqués pour le calcul de l’impôt de base dans le canton de Neuchâtel :

Voici le barème appliqué pour le calcul de la majoration de l’impôt de base pour une durée de détention égale ou inférieure à 4 ans dans le canton de Neuchâtel :

Voici le barème appliqué pour le calcul de la réduction de l’impôt de base pour une durée de détention égale ou supérieure à 5 ans dans le canton de Neuchâtel :

Voici un résumé des informations utiles à savoir :

– L’impôt sur les gains immobiliers est progressif dans le canton de Neuchâtel avec un supplément ou une réduction qui s’applique en fonction de la durée de détention d’un bien immobilier.

– Dès que la durée de détention d’un bien dépasse 14 ans, il n’y a plus de nouvelle réduction. La réduction maximale est de 60% (voir tableau ci-dessus).

– Au-delà de la somme de CHF 135’000.-, un impôt sur les gains immobiliers est automatiquement prélevé par l’administration fiscale neuchâteloise. Lorsqu’un propriétaire réalise un gain immobilier au moment de la vente, une réduction d’impôt s’applique en fonction la durée de détention de l’objet.

– La durée de détention d’un bien immobilier se calcule au moment de la date de signature chez le notaire entre le vendeur et l’acheteur.

– Lorsqu’un gain immobilier est supérieur à CHF 135’000.- et que la durée de détention d’un bien est supérieure à 14 ans, le taux d’imposition appliqué par l’administration fiscale neuchâteloise est de 13.2%. Ce taux est supérieur à celui du canton de Genève, Vaud et Fribourg dans le même cas de figure.

– Si un bien a plus de 25 ans, le contribuable peut invoquer comme prix d’acquisition l’estimation cadastrale de l’immeuble 25 ans avant l’aliénation. Cette solution permet généralement de diminuer l’impôt sur les gains immobiliers pour l’ancien propriétaire.

Ce qu’il faut retenir :

L’impôt sur les gains immobiliers dans le canton de Neuchâtel est supérieur à celui dans le canton de Genève, Vaud et Fribourg. En effet, l’imposition est particulièrement élevée dans ce canton.

Le calcul des gains immobiliers est réalisé par le notaire pour le compte de l’ancien propriétaire. Soit le notaire réalise un précalcul avant la vente ou il retient en amont 10% du prix de vente en garantie du paiement de l’impôt.

L’impôt sur les gains immobiliers peut être différé dans le cas d’une succession, d’une donation ou un transfert de propriété entre époux en rapport avec le régime matrimonial (divorce).

Est-il possible de négocier avec l’administration fiscale pour payer moins d’impôt sur les gains immobiliers en Suisse ?

L’impôt sur les gains immobiliers est une taxe prélevée par l’administration fiscale dans chaque canton en Suisse après la vente d’un bien immobilier. Il s’agit d’une règle stricte et non négociable.

Cependant, il existe des moyens assez simples pour réduire cet impôt. Voici un exemple pour illustrer ce point :

Exemple :

Monsieur Favre possède un appartement bien situé (à l’abri des nuisances sonores et dans un quartier résidentiel prisé) dans le canton de Genève. Il a acheté cet appartement pour CHF 1’450’000.- il y a 2 ans ½ (soit 32 mois) et a réalisé une bonne affaire à l’achat.

Monsieur Favre envisage maintenant de vendre son bien et l’a fait estimer : le prix de vente potentiel 32 mois plus tard est de CHF 1’750’000.-. Cela signifie qu’il a réalisé un gain immobilier de CHF 300’000.- en moins de 3 ans.

Il sait également que le délai pour vendre son appartement sera au maximum de 1 mois, compte tenu des atouts de l’objet (et 15 jours de plus pour la signature de l’acte de vente chez le notaire).

Si Monsieur Favre commence la vente au 32ème mois, il sait que la vente sera officiellement conclue chez le notaire au plus tard au 34ème mois (moins de 3 ans de détention). Dans ce cas, le taux d’imposition sur le gain immobilier dans le canton de Genève est de 50%.

Si Monsieur Favre décide plutôt de commencer la vente au 35ème mois, il sait que la vente sera conclue après le 36ème mois (plus de 3 ans de détention). Ainsi le taux applicable ne sera plus de 50%, mais de 40%, ce qui représente une économie fiscale de CHF 30’000.- pour 3 mois d’attente supplémentaire.

Grâce à cette astuce fiscale et en étant attentif à la durée de détention (en attendant 3 mois supplémentaires pour vendre), Monsieur Favre paiera un impôt sur le gain immobilier de CHF 120’000.- (impôt de 40% sur CHF 300’000.- pour une durée de détention de plus de 3 ans) à l’administration fiscale genevoise, au lieu de CHF 150’000.- s’il n’avait pas attendu ce délai supplémentaire.

Quelles sont les astuces fiscales pour payer moins d’impôt sur les gains immobiliers en Suisse ?

Il est important de noter qu’il n’est pas possible d’être totalement exonéré de l’impôt sur la plus-value immobilière en Suisse, ni de négocier ce montant.

Cependant, il existe des astuces pour diminuer cet impôt. Voici quelques conseils :

1. Tenez compte de la durée de détention de votre bien avant de vendre

Chaque canton en Suisse a son propre barème d’imposition pour les gains immobiliers. Pour optimiser votre situation fiscale lors de la vente, il est indispensable de connaître ce barème et de savoir à partir de quel moment le taux diminue chaque année.

En connaissant ces informations et la durée de détention de votre bien, vous pouvez choisir le meilleur moment pour vendre sur le plan fiscal.

2. Profitez des exonérations pour réduire l’imposition sur les gains immobiliers

Dans plusieurs cantons, des exonérations ou des réductions de la base imposable sont prévues par certains règlements cantonaux. Par exemple, dans le canton de Vaud, certains frais peuvent être déduits dans certaines situations.

Le 2ème impôt immobilier : L’impôt sur les droits de mutation à Genève, Vaud, Fribourg et Neuchâtel

Lorsqu’un propriétaire décide de vendre son bien immobilier, il peut y avoir dans certaines cas de figure des droits de mutation à payer pour le transfert de propriété.

La majorité des cantons perçoivent des droits de mutation sur l’achat d’un bien. Dans plusieurs cantons, ce sont les communes qui prélèvent cet impôt.

L’imposition est calculée sur le prix d’achat. Dans la grande majorité des cas, c’est l’acheteur qui s’acquitte des droits de mutation. Cependant, quelques cantons peuvent également imposer le vendeur.

Dans certains cantons comme Schwyz, il n’y a aucun droit de mutation à payer. Les cantons d’Argovie, de Glaris, de Schaffouse, du Tessin, d’Uri, de Zoug et Zurich ne connaissent pas cet impôt. Par contre, il demandent malgré cela des émoluments de mutation ou de registre foncier.

Un impôt sur les gains immobiliers peut être perçu en sus des droits de mutation.

Vous désirez en savoir plus sur les droits de mutation ?

Découvrez un article qui vous illustre en détail les droits de mutation dans le canton de Genève : https://www.estimation-bien-immobilier.ch/frais-de-notaire-achat-vente-immobilier-geneve

Vous désirez connaître la valeur de votre bien en Suisse au juste prix gratuitement et sans engagement en moins de 2 minutes ?

Le site immobilier suisse https://www.estimation-bien-immobilier.ch est spécialisé dans l’estimation immobilière en ligne en Suisse.

Grâce à un logiciel d’estimation professionnel et gratuit, vous avez la possibilité de réaliser en moins de 3 minutes une évaluation de votre maison ou votre appartement au juste prix du marché.

Le processus pour estimer la valeur de votre bien immobilier est simple et rapide et vous permet d’obtenir instantanément un rapport d’évaluation professionnel.

Si vous souhaitez réaliser dès à présent une estimation immobilière en ligne professionnelle, gratuite et sans engagement, il vous suffit de cliquer sur le lien suivant : Estimation immobilière gratuite en Suisse